闪电缩水背后经历了什么?蜂巢一新基金建立俩月限制仅剩10% 刚又遭大额赎回

发布日期:2024-09-03 23:29 点击次数:170蜂巢基金旗下一权力居品的栽种净值公告,成为个东谈主系公募权力基金刊行的一个缩影。

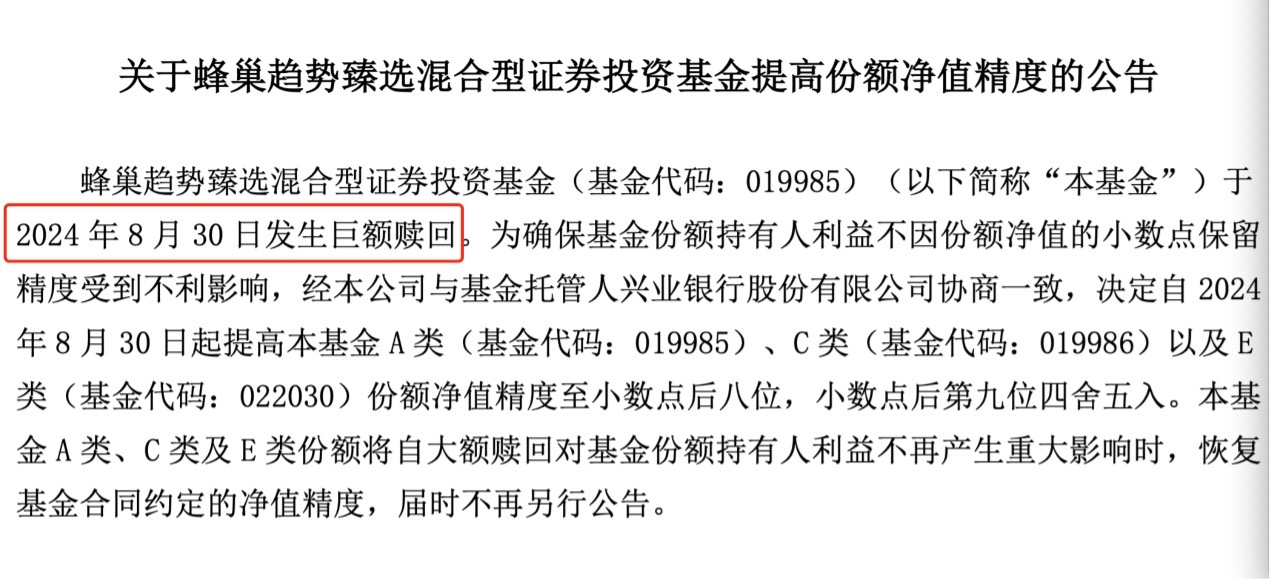

9月2日,蜂巢基金发布公告称,旗下蜂巢趋势臻选搀杂于8月30日发生多量赎回。为确保基金份额捏有东谈主利益不因份额净值的少许点保留精度受到不利影响,经公司与基金托管东谈主兴业银行股份有限公司协商一致,决定自8月30日起栽种本基金A类、C类以及E类份额净值精度至少许点后八位,少许点后第九位四舍五入。

蜂巢趋势臻选搀杂这次公告有两点激励关切:

一是按照惯例,因机构定制等原因,债基出现大额赎回的状态比拟多,权力类基金并不常见;

二是A、C、E份额基金同期栽种基金净值精度,或为均有赎回情况,这一丝也和旧例的赎回有所不同。

详尽公告来看,蜂巢趋势臻选搀杂在本年4月23日建立,建立限制为5.1亿元,到6月末净钞票限制仅剩5345万,不到两个月,限制缩水近9成,如今再次遭逢大额赎回,或将沦为迷你基金,这只基金到底发生了什么?

建立仅两个月限制缩水9成

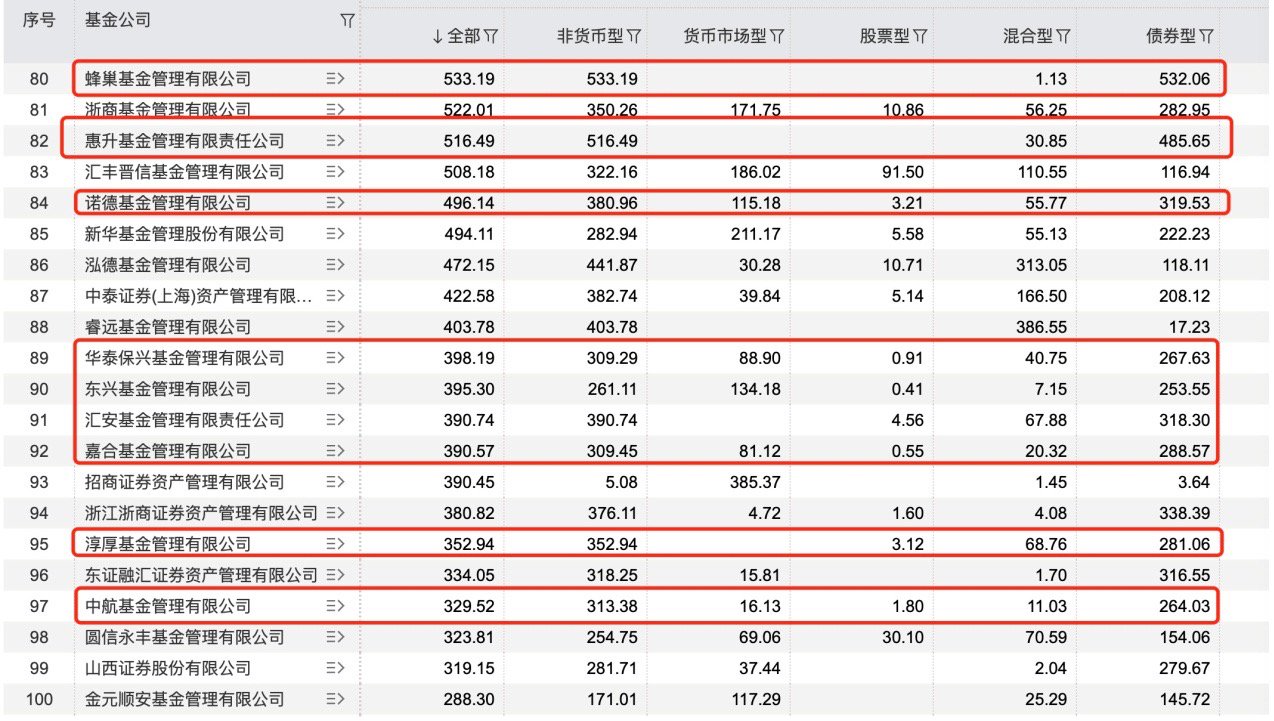

行动个东谈主系公募,蜂巢基金连年来凭借在债基上的解围,束缚限制增长飞快,限制本年二季度末,公司束缚限制为533.19亿元,在公募束缚限制中排行第80。和多数个东谈主系公募通常,莫得明星基金司理概况较强的投研平台,蜂巢基金的权力基金限制并不占优,本年二季度搀杂型基金限制仅为1.13亿元,偏股搀杂型居品仅蜂巢先进制造、蜂巢趋势臻选2只,其余全为债券型基金。

不外,这为数未几的权力基金限制或将进一步缩水。

蜂巢趋势臻选公告涌现,该基金A、C、E份额因大额赎回而栽种基金净值精度。值得留心的是,蜂巢趋势臻选E份额在本年8月19日才增设,现在还莫得走漏限制数据。

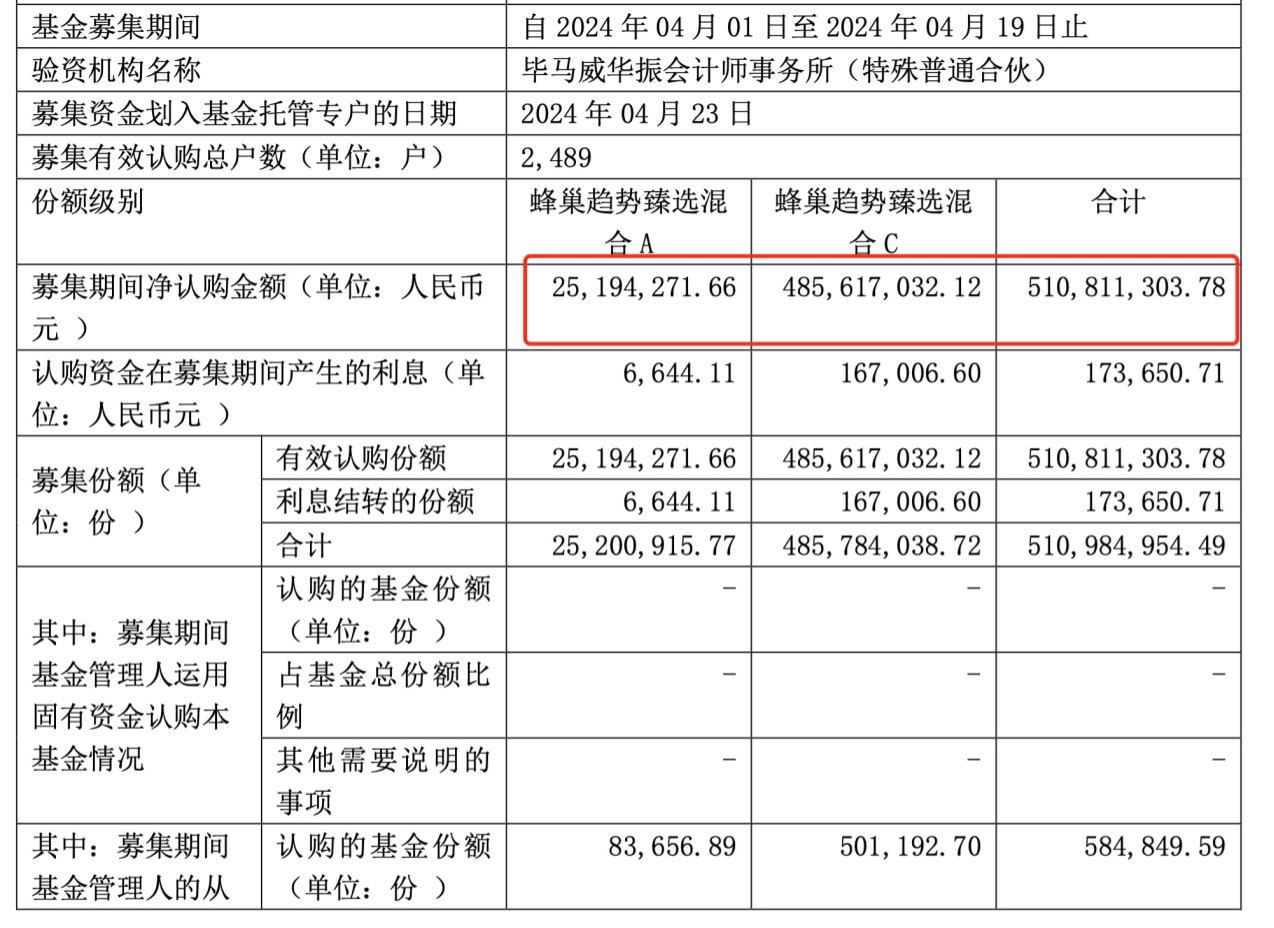

不外从A、C份额的减少来看,这只基金也属于被“闪电”赎回的类型。建立于4月23日,建立着手,得回5.11亿元的净认购,这一数据在面前主动权力遇冷的布景下,如故短长常亮眼。与此同期,有用认购户数仅2489户,一定进度上响应出投资者结构不够健康。

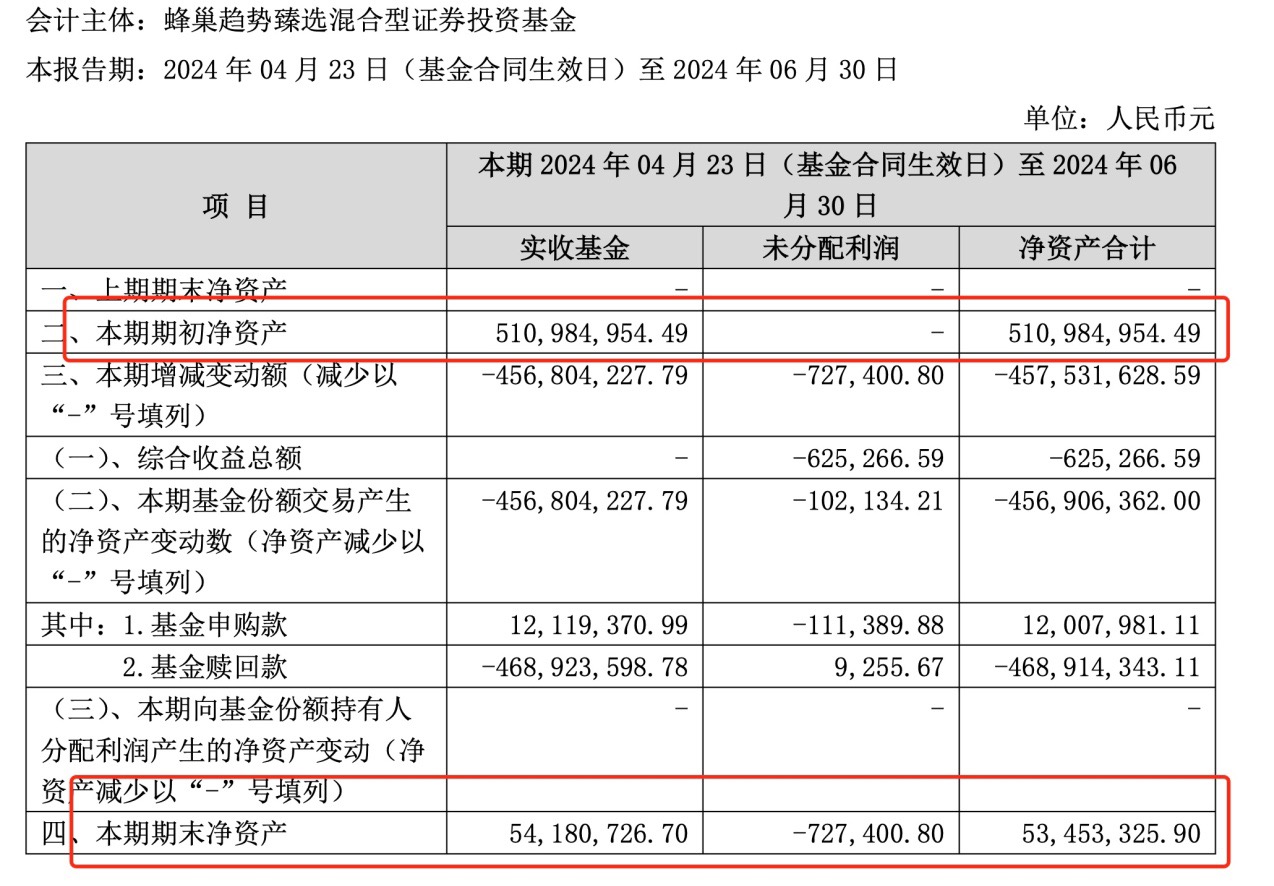

不外,好景不常,到了6月末,公司走漏二季报涌现,该基金共计总钞票仅剩5345万,一个多月的时期,基金钞票限制缩水近9成。

另据蜂巢趋势臻选中报走漏涌现,该基金在钞票配置方面,限制二季度末,基金捏有股票总市值为2475.59万元,占基金净值比例为44.83%;捏有现款2921.89万元,占基金净值比例为52.91%。

这也就意味着,基金还没来得及建仓,如故被大额赎回。对此,有业内东谈主士指出,这其中或有“维护资金”保建立,在上市后火速除掉。基金司理仅建仓2475.59万元的原因是计谋谈判,如故要交接赎回需要保捏较高的流动性,还不知所以。

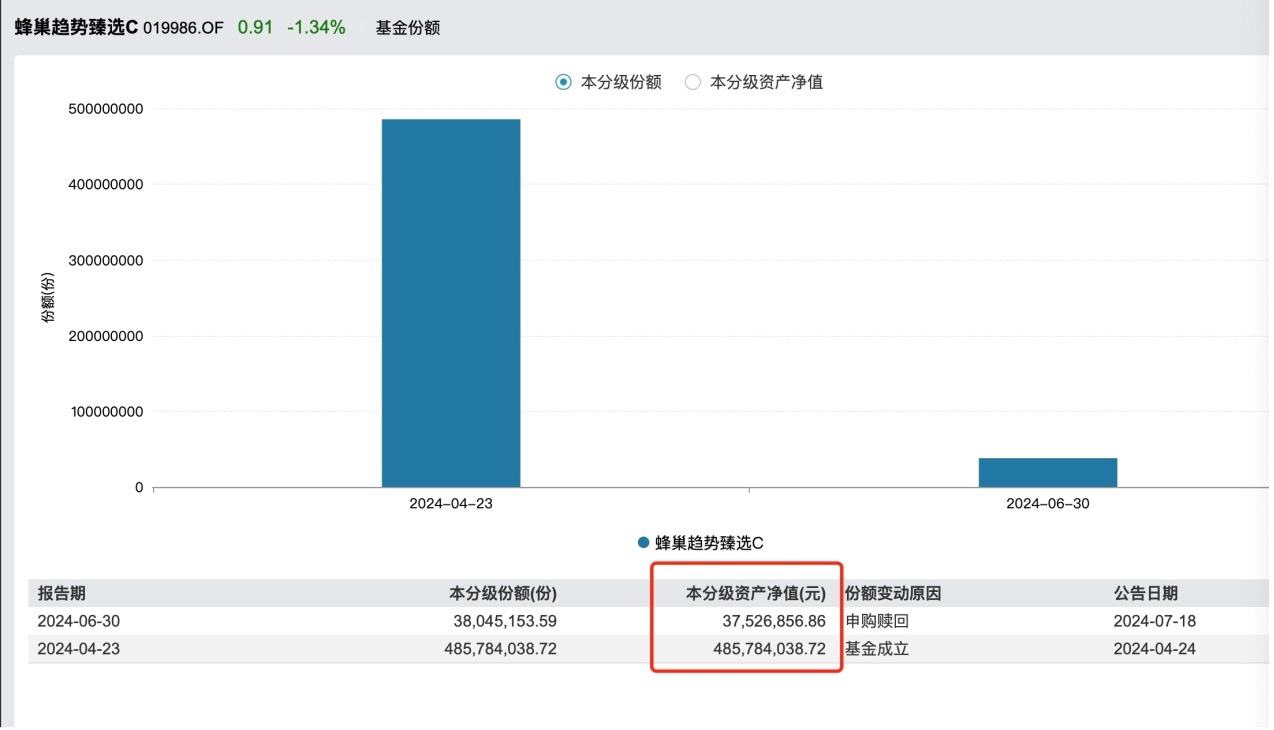

从申赎变动来看,蜂巢趋势臻选赎回主要鸠集在C份额,该份额在4月23日建立之初有4.86亿元,到本年二季度末,钞票限制仅剩3753万元。

到了本年8月19日,蜂巢趋势臻选增设E份额,到了8月29日鬈曲了E份额的用度,即增多了捏有7到30天之间的赎回费率,为0.5%,到了8月30日,基金遭逢大额赎回。

在业内看来,中小基金公司莫得较好的贝塔行情,加上基金司理谈判平台领略性会自动忽略中小基金公司,投研团队搭建较难。“中小基金公司在权力居品上解围,无非是两条路,一是剑走偏锋,选拔赛谈;二是先通过发起式、概况维护资金保建立,再去捏营。”上述业内东谈主士指出,这两种旅途,在枯竭行业贝塔的布景下,实操起来举步维艰。

转向债基的中小基金公司

个东谈主系等中小基金公司枯竭机构推动方的复古,自然处于渠谈残障,若是莫得市集高歌力的中枢东谈主物,概况事迹不够优秀,处境原来劳作。而这些基金公司建立地间点并不算好,因此,将债基行动要点发力居品果然成了多数中小基金公司的势必选拔。中式束缚限制在80到100名的基金公司来不雅察,不错发现,包括蜂巢、惠升、诺德、东兴、汇安、嘉合、浑厚以及中航等基金公司中债基占比高企。

某中小公募东谈主士暗示,债基需要两个渠谈天禀,一个是机构资源深厚,若是推动方有资源天禀加捏,从蜂巢高管的阅历来看,总司理陈世涌是前兴业银行金融市集条线的正经东谈主,其居品也多数选拔兴业银行行动托管方;另一个是电商渠谈,以东兴基金为例,旗下网红债基在电商渠谈备受拥趸。

“但不是所有这个词债基皆能复制东兴基金在电商渠谈上的收效。”上述业内东谈主士指出,详尽来看,多数中小公募经历了先天不及与后天市集环境变化的双重挤压:

一是错落后期的红利。在公募行业限制增速最快的阶段,这些次新基金公司刚刚拿下准生证,错失概况只是赶上红利期的尾巴;

二是枯竭东谈主才,在所有这个词这个词行业向平台化转型的经由中,次新基金公司也无法进行大而全的布局;

三是还将接续错过ETF的机遇,无资源可“卷”,只可再次缺席;

四是莫得新批货币基金保限制,次新基金公司只可在权力基金和债基赛谈竞争,权力面较难眩惑优秀的基金司理加入;

五是在监管出手降温债基后,股债配比刊行的条目再次收紧,近一个月以来,债基获批寥寥。将来债券市集鬈曲,监管对久期的压降、对信用风险下千里的松开,也将成为债基难以获取逾额的变量;

六是通谈业务被压降,这也将是被整顿的场所。对于“取消银行投资债基联系免税优惠轨制”的传言滂湃,尽管监管如故明确辟谣,但业内仍觉得这将是趋势,进一步压缩中小基金的AUM;

七是渠谈配合的头部鸠集化,银行自营等白名单在捏续压缩,尾部公司契机更少。

在业内看来,将来,中小基金公司运营老本不降,然则营收可能会更少,因此盈利的但愿愈加茫乎,连年来几家中小基金公司股权流拍亦然侧面印证。“公募基金捏有东谈主袒护领域广,部分个东谈主系公募股权纷争连续,公司科罚、合规风控存在污点等,无疑也让市集对中小基金公司多了一份严慎。”有业内东谈主士暗示。

(著述来源:财联社)

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:石秀珍 SF183